Wer sein Geld anlegen möchte, wird schnell feststellen, dass es dafür in der Schweiz fast so viele Möglichkeiten gibt, wie Käsesorten in einem gut sortierten Supermarkt. Bei solch einer Auswahl fragt man sich natürlich: Wo kann ich mein Geld ohne Risiko anlegen? Und welche Option ist für mich selbst die Beste?

Und genau das macht Geld anlegen für Anfänger ziemlich kompliziert, denn es besteht immer die Möglichkeit, auch Geld zu verlieren. Es gibt allerdings auch eine unkomplizierte Alternative – Inyova. Erstelle Dir einfach kostenlos eine Anlagestrategie, basierend auf Themen, die Dir wichtig sind. Komplett ohne weitere Verpflichtungen.

Ob Du Dein Geld in Immobilien anlegen möchtest oder Dich für nachhaltige Aktien in der Schweiz interessierst; ob Du auf der Suche nach den besten ETFs der Schweiz bist, Dein Geld in Fonds anlegen willst oder Dich einfach ganz grundlegend interessiert, wie Du Dein Geld am besten in der Schweiz investierst: Unser Leitfaden gibt Dir einen Überblick über die wichtigsten Geldanlagen.

Mit diesen Tipps kannst Du selbst entscheiden, welche Art der Geldanlage für Dich am besten ist, wo Du beim Geld anlegen potenziell die besten Zinsen erhältst und wie Du Dein Geld überhaupt anlegen kannst.

Los geht’s!

Wann ist der richtige Zeitpunkt, um Geld anzulegen?

Bevor Du Dein Geld anlegst, fragst Du Dich wahrscheinlich, wann der richtige Zeitpunkt dafür ist. Soll man gleich damit beginnen oder noch warten, bis sich die wirtschaftliche Lage wieder ändert?

Wie Du vielleicht schon vermutet hast, ist die Frage nach dem richtigen Zeitpunkt leider nicht ganz einfach zu beantworten. Anleger*innen möchten ihre Wertanlage natürlich zu Tiefpreisen kaufen, um dann von Kurssteigerungen zu profitieren. Doch wann ist ein Preis tief?

Börsen-Experten*innen beobachten den Markt genau und können Prognosen abgeben – ganz sicher kann man sich jedoch nicht sein, dass diese auch tatsächlich eintreten. Ein Beispiel: Anfang der 2000er-Jahre hielt man Internetfirmen für unsichere Anlagen und riet davon ab, in Firmen wie Google oder Amazon zu investieren. Hätte man sich beim Börsenstart von Google für den Kauf von Aktien entschieden, würdest Du Dir heute, fast 20 Jahre später, gewiss auf die Schultern klopfen. Die Aktien sind nämlich in diesem Zeitraum immens gewachsen, allein zwischen 2004 und 2014 waren es 1300 Prozent.

Du siehst also, den richtigen Zeitpunkt für eine Investition erkennt man oft erst im Nachhinein.

Es gibt aber auch eine gute Nachricht: Für eine langfristiges Anlage ist der Zeitpunkt nicht ganz so relevant, da der allgemeine Wachstum der Aktienmärkte in der Vergangenheit kurzfristige Schwankungen ausgeglichen hat und so über einen langen Zeitraum eine positive Rendite lieferte.

Die richtige Aktie auszuwählen, kann sich daher anfühlen wie mit verbundenen Augen Darts zu spielen. Es ist deshalb eine gute Wahl, Deine Anlage zu diversifizieren und zwischen verschiedenen Branchen, Ländern und Regionen aufzuteilen, um Risiken zu minimieren.

Und denke daran: Die Zeit hilft, Schwankungen auszugleichen!

Und man kann es auch so sehen: Je früher Du mit dem Anlegen beginnst, desto länger hat Dein Geld Zeit, für Dich zu arbeiten. Falls Du Dich also fragst, ob Du jetzt oder in einem Jahr mit dem Anlegen beginnen sollst, ist die richtige Antwort natürlich «Jetzt!».

Wichtiger als die Börsenlage ist der richtige Moment für Dich, um Dein Geld mehrere Jahre für Dich arbeiten zu lassen. Wenn Du zum Beispiel in Aktien investieren willst, gilt es, mindestens CHF 2’000 zur Verfügung zu haben, die Du ungefähr für ein Minimum von fünf Jahren entbehren kannst.

Fünf Jahre sind dabei kein Garant für eine Rendite, allerdings eine gute Daumenregel für einen Zeitraum, bei dem Du selbst auswerten kannst, ob Du die Geduld für eine langfristige Geldanlage besitzt. Wenn Du das Gefühl hast, dass Du Dein Geld möglicherweise kurzfristig benötigst und Dir eine langfristige Anlage schlaflose Nächte bereitet, ist momentan vielleicht nicht der richtige Zeitpunkt für Dich, um mit dem Investieren zu beginnen.

Wenn es darum geht, Geld anzulegen, ist es auch wichtig zu wissen, dass es nie zu früh dafür ist. Selbst wenn Du mit einem kleinen Betrag startest, wirst Du feststellen, dass sich Dein Geld durch Zinseszinsen vermehrt und so einen grossen Effekt auf Dein Vermögen hat. Dafür ist es essenziell, die eigenen Bedürfnisse und Erwartungen zu kennen, um so die richtige Anlagestrategie zu finden.

Nehmen wir zum Beispiel an, man möchte mit Anfang 40 mit dem Anlegen beginnen, um für die eigene Rente zu sparen. Selbst in diesem Fall beträgt der Anlagehorizont noch etwa 25 Jahre. Erfahrungswerte aus der Vergangenheit zeigen, dass Du mit einer diversifizierten Anlage an der Börse mit durchschnittlichen Erträgen von rund 6 % pro Jahr rechnen kannst. Ebenso ist es bei jeder Geldanlage wichtig, sich die Risiken vor Augen zu führen. Man kann sein Geld nämlich auch verlieren.

Wichtig ist nur, dass Du Dir Gedanken darüber machst, Dein Geld vom Bankkonto zu nehmen und mit dem Investieren zu beginnen. Das Geld auf dem Konto verliert bei den üblichen Zinssätzen von 0,01 % auf lange Sicht an Wert, da diese Zinsen nicht ausreichen, um die Inflation zu kompensieren oder die Gebühren für das Konto zu decken.

Bei Inyova kannst Du Dir einfach mit unserem Online-Tool eine persönliche Strategie erstellen lassen. Sollten dabei Fragen aufkommen, steht Dir unser Team gerne zur Verfügung. So lässt sich auf einfache Weise mit dem Geld investieren beginnen.

Verschiedene Anlagearten im Überblick

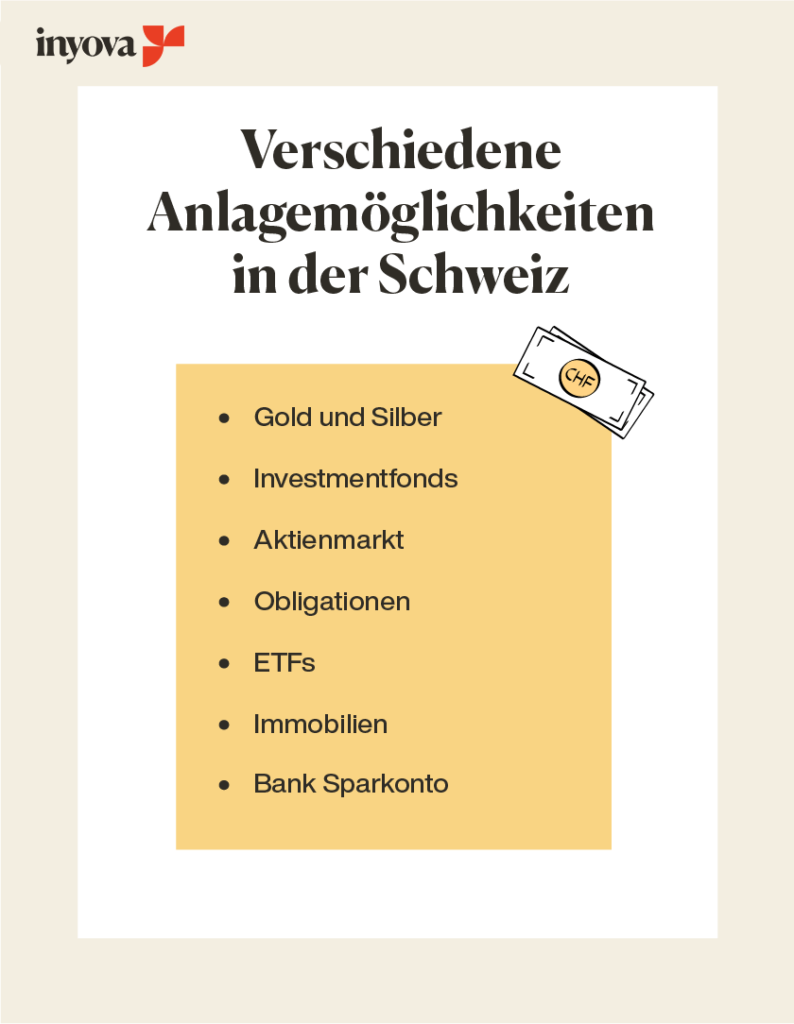

Bevor Du beginnst, Dein Geld anzulegen, musst Du zunächst wissen, wo man Geld anlegen kann. Immobilien, Gold und Silber, Aktien, Anleihen, ETFs und Kryptowährungen? Alle diese Optionen zum Geld anlegen werden in diesem Artikel behandelt.

Um Dir einen guten Überblick zu geben, haben wir Dir die jeweiligen Vor- und Nachteile der Anlagearten zusammengestellt. Besonders wichtig ist es auch, dass Du weisst, wo Du Dein Geld sicher anlegen kannst – abgesehen von Deinem Bankkonto. Wir sehen uns ausserdem an, was es für Dich bedeutet, wenn Du Dein Geld auf Deinem Bankkonto lässt – etwas, das viele Menschen tun!

Was sind die besten Tipps, um in der Schweiz Geld Geld anzulegen? Falls Du wissen willst, was wir empfehlen, spring einfach direkt zum Ende des Artikels.

Geld in Gold und Silber anlegen

Ist das Anlegen in Gold und Silber eine gute Idee? Fakt ist, dass Menschen seit der Antike in Edelmetalle investiert haben. Auch heute noch sind Gold und Silber eine beliebte und sichere Geldanlage, in der Schweiz und darüber hinaus. Wer derzeit über eine Investition nachdenkt, der sollte jedoch noch etwas geduldig sein, denn der Goldpreis befindet sich, Stand jetzt (März 2022), auf einem Höchststand.

Vorteile:

- Langfristigkeit: Im Verlauf der Geschichte waren Gold und Silber eine gute Möglichkeit, Dein Geld anzulegen, da sie langfristig einen grundlegenden Wert beibehielten.

- Sicherheit: Ein physischer Goldbarren gilt als eine sicherere Option als der „Papiermarkt“ für Gold und Silber.

Nachteile:

- Kosten: Wer sein Geld in Gold anlegen möchte, sollte nicht nur auf den Kaufpreis achten, sondern auch die Lager- und Versicherungskosten für Edelmetalle berücksichtigen.

- Kein wirklicher Ertrag: Investitionen in Edelmetalle kreieren keinen Wert und Edelmetalle haben keinen realen Ertrag. Die Investition lebt von der Hoffnung, dass der Preis steigt.

- Wirkung auf Mensch und Natur: Der Abbau von Gold und Silber geschieht nicht immer unter idealen Bedingungen Mensch und Natur.

- Sinkende Preise: Sinkt der Gold- oder Silberpreis und Du musst Deine Anlage verkaufen, fährst Du einen Verlust ein.

Geld in Fonds anlegen

Wenn Du Dein Geld in Investmentfonds anlegen möchtest, solltest Du erst einmal verstehen, was ein Investmentfonds überhaupt ist und was dabei mit Deinem Geld geschieht.

Ein Investmentfonds bündelt Dein Geld mit dem Geld von anderen Investoren und verwaltet es im Auftrag aller Anleger. Daher ist ein Fonds eine sogenannte ‚Kollektivanlage‘. Fondsmanager*innen und viele weitere Mittelsmänner und -frauen überwachen den Fonds und treffen Kauf- bzw. Verkaufsentscheidungen für Dich.

Es gibt so viele Fonds, dass ihre Betrachtung viele weitere Artikel füllen könnte. Wir beschränken uns hier auf die wichtigsten Punkte.

Vorteile:

- Diversifizierung: Fonds streuen das Risiko in der Regel über mehrere Einzelinvestitionen, die im Fonds zusammengefasst sind und minimieren so das Risiko von Verlusten.

- Liquidität: Bei vielen Fonds (nicht bei allen!) kannst Du schnell auf Dein Geld zugreifen und im Normalfall innerhalb von sieben Werktagen bereits wieder über Dein Geld verfügen.

- Rendite: Warren Buffetts Strategie hat gezeigt, dass passiv gemanagte Fonds aktiv gemanagte Anlagen übertreffen können.

Nachteile:

- Versteckte Gebühren: Aufgrund ihrer komplexen und vielschichtigen Struktur sind Fonds ein Mittel, Gebühren zu verstecken. Jüngste Untersuchungen haben ergeben, dass Anlegerfonds oft bis zu viermal teurer sind, als der Anleger ursprünglich annimmt.

- Fragezeichen bei der Nachhaltigkeit: Bei Fonds kannst Du nicht kontrollieren, worin genau Du investierst. Der Fondsmanager kann die Auswahl jederzeit ändern. Und viele „nachhaltige“ Fonds sind bei genauem Hinsehen gar nicht wirklich nachhaltig.

- Fallende Fonds: Falls sich der Wert Deiner Fondspapiere verringert und Du das investierte Geld benötigst und deshalb verkaufst, machst Du Verluste.

Geld in Aktien anlegen

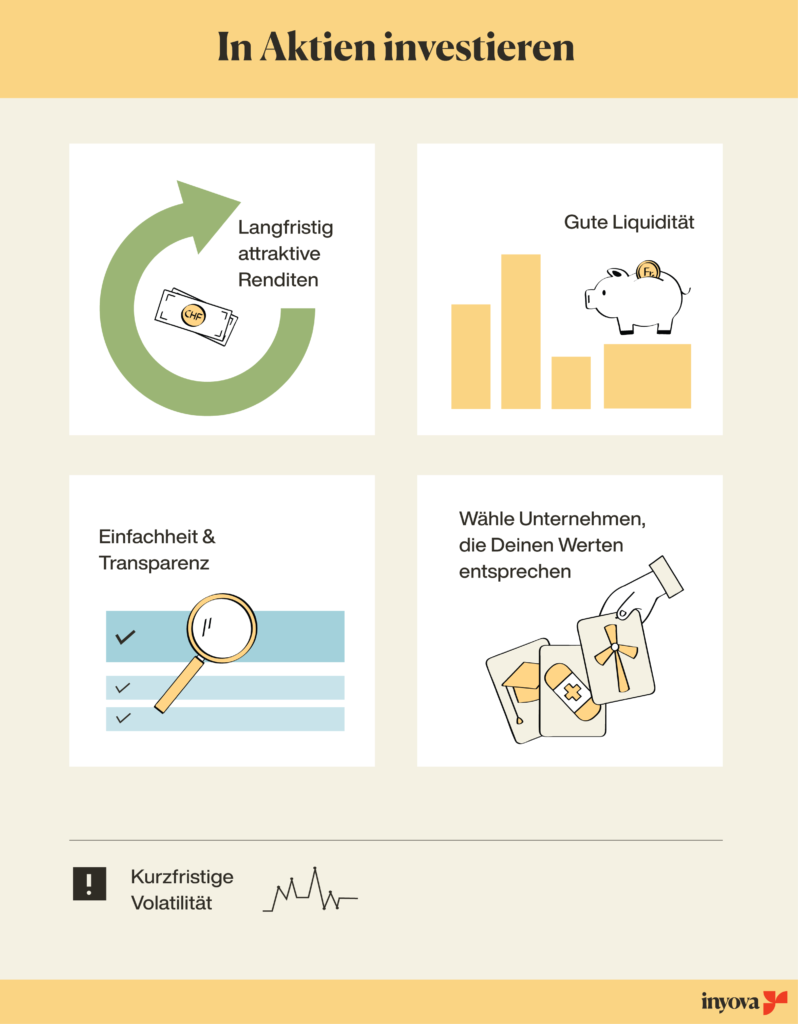

Wenn Du Dein Geld in Aktien anlegst, hast Du die Möglichkeit, am Erfolg eines Unternehmens direkt teilzuhaben. Denn eine Aktie macht Dich zum Mitbesitzer des Unternehmens, wodurch Dir auch die Aktionärsrechte zuteilwerden. Die Digitalisierung hat den Aktienmarkt für Kleinanleger einfacher und kostengünstiger gemacht.

Viele Menschen sehen Aktien nicht als sichere Möglichkeit zur Geldanlage – doch das solltest Du noch einmal überdenken. Denn durch einen guten Mix aus verschiedenen Aktien und einer langfristigen Geldanlage lässt sich das Risiko von Verlusten verringern.

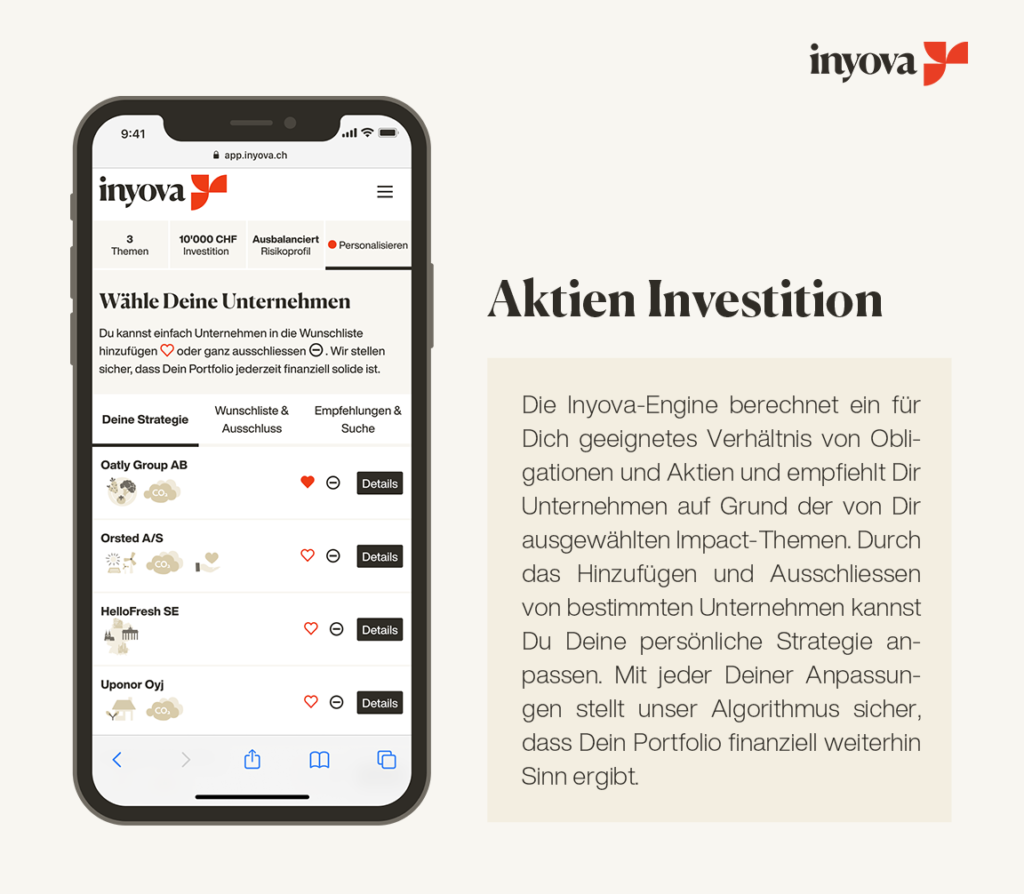

Zudem kannst Du mit Deinem Investment einen positiven Einfluss auf für Dich wichtige Themen nehmen. Bei Inyova kannst Du kostenlos eine Anlagestrategie erstellen, bei der die Unternehmen im Portfolio basierend auf den von Dir gewählten Impact Themen zusammengestellt werden. Falls es Dir nicht gefallen sollte, gibt es keine Verpflichtung zu investieren.

Vorteile:

- Erträge: Der Aktienmarkt bot in der Vergangenheit eine durchschnittliche Rendite von rund 6 %. Dabei gibt es auch Jahre mit negativer Performance, weshalb ein langfristiger Anlagehorizont wichtig ist.

- Liquidität: Du kannst Deine Aktien jederzeit verkaufen und hast Dein investiertes Geld innerhalb weniger Tage wieder auf Deinem Konto.

- Einfach und unkompliziert: Im Gegensatz zu Derivaten und Fonds gibt es keine komplizierten Verflechtungen zwischen Dir und Deiner Anlage. Wenn Du Aktien kaufst, besitzt Du direkt einen Teil der Firma – ohne komplizierte Zwischenstrukturen.

- Volle Transparenz & Kontrolle: Du siehst jede einzelne Firma, in die Du investierst und kannst genau kontrollieren, in welche Unternehmen Dein Geld fliesst.

- Nachhaltigkeit: Durch das hohe Mass an Kontrolle, kannst Du in Unternehmen investieren, die mit Deinen Werten im Einklang stehen. Gleichzeitig kannst Du sicherstellen, keine Unternehmen oder Themen zu unterstützen, die Deinen Grundsätzen widersprechen (z. B. Waffen oder Klimawandel).

Nachteile:

- Aktienpreise unterliegen Schwankungen (Volatilität): Die Werte von Aktien bewegen sich täglich auf und ab. Wer Geld in Aktien anlegen möchte, sollte daher auf ein diversifiziertes Portfolio achten und das Geld langfristig binden.

- Risiko von Verlusten bei kurzfristiger Anlage: Durch die Schwankungen der Preise können Aktien kurzfristig zu Verlusten führen. Daher ist ein längerer Anlagehorizont eine gute Idee. Historisch betrachtet war ein Anlagezeitraum von fünf bis zehn Jahren üblicherweise lang genug, um am Aktienmarkt Gewinne zu erzielen. Dennoch ist es möglich, bei einem Aktieninvestment auch Geld zu verlieren.

Geld in Obligationen / Anleihen anlegen

Du willst wissen, wie Du Dein Geld in der Schweiz sicher anlegen kannst und welche Zinsen Du dafür bekommst? Eine weitere Möglichkeit ist die Investition in Staatsanleihen oder Unternehmensanleihen.

Diese werden Obligationen oder Anleihen genannt, sind aber grundsätzlich das Gleiche – nämlich Kredite. Dabei „leihst“ Du einem Staat oder einem Unternehmen Geld. Für die Laufzeit der Obligation erhältst Du jährlich eine Zinszahlung und am Ende der Laufzeit erhältst Du Dein Geld zurück. Der Unterschied zwischen Obligationen und Krediten ist, dass Du Obligationen handeln oder weiterverkaufen kannst.

Wenn Du eine Obligation weiterverkaufst, erhält der Käufer die Zinszahlung und auch die spätere Rückzahlung. Generell gelten Staatsanleihen (Bonds) als Investition mit einem sehr geringem Risiko, doch selbst das schließt mögliche Verluste nicht komplett aus.

Entscheidest Du Dich für eine Geldanlage mit Inyova, sind in Deinem Portfolio neben Aktien auch Green Bonds. Mit diesen werden grüne Projekte finanziert, die Lösungen für das Klimaproblem generieren, etwa verbesserten Zugang zu Elektrizität in Nicaragua.

Erstelle jetzt kostenlos Deine Inyova Strategie

Vorteile:

- Risiko und Schwankungen: Typischerweise sind Obligationen weniger Schwankungen als andere Geldanlagen ausgesetzt und gelten daher prinzipiell als gute Möglichkeit, wenn man sein Geld sicher anlegen möchte. Wie riskant sie sind, hängt jedoch davon ab, wer die Obligation ausgegeben hat und somit den Kredit zurückzahlen muss.

- Sicherheit: Obligationen der Schweiz gelten prinzipiell als sehr sicher, da die Schweiz als hochzuverlässiger Kreditnehmer gilt, der seine Schulden stets zurückzahlt.

Nachteile:

- Schwierigkeiten: Bonds erfordern in der Regel hohe Mindestinvestitionssummen, was viele Anfänger davon abhält, ihr Geld in Obligationen anzulegen. Du kannst diese Schwierigkeiten bei Anleihen jedoch umgehen, indem Du Anteile an einem Anleihen-ETF erwirbst, der mehrere Anleihen in einem Fonds zusammenfasst.

- Erträge: Mit Obligationen werden im Vergleich zu anderen Geldanlagen relativ geringe Erträge erzielt.

Geld in Exchange Traded Funds (ETFs) anlegen

ETFs (Exchange Traded Funds oder börsennotierte Fonds) haben in letzter Zeit immens an Popularität gewonnen. Viele Anleger suchen momentan nach den besten Möglichkeiten, um in der Schweiz in ETFs zu investieren. ETFs sind normalerweise so konzipiert, dass sie einen Index wie den S&P 500 oder den SPI abbilden.

Vorteile:

- Diversifizierung: Viele ETFs sind so zusammengestellt, dass sie über einen guten Grad an Diversifizierung verfügen. Das verspricht Dir gute Erträge und ein geringes Risiko für die Geldanlage.

- Eigentümerschaft: Du besitzt nur einen Anteil an einem Fonds und nicht die eigentlichen Aktien.

- Kosten: Da sie passiv verwaltet werden, sind ETFs weitaus billiger als herkömmliche Fonds.

Nachteile:

- Komplexität: Manchmal kaufen Fondsmanager bestimmte „Optionen“ und machen „Aktientauschgeschäfte“, statt einfach nur Aktien selbst zu kaufen. Das nennt man „synthetische Replikation“. Dadurch können ETFs zu hochkomplexen Finanzprodukten mit schwierig einzuschätzenden Risiken werden.

- Fragezeichen bei der Nachhaltigkeit: Für ETFs gilt hier leider das gleiche wie für Fonds. Im Vergleich zu Fonds hast Du zwar etwas mehr Transparenz bezüglich der eingeschlossenen Unternehmen Deiner Geldanlage (da ETFs Indizes abbilden), aber Du kannst einzelne Unternehmen nicht ausschliessen oder hinzufügen. Und bedauerlicherweise halten auch „nachhaltige“ ETFs oft nicht das, was sie versprechen und stecken sehr oft voller böser Überraschungen.

- Risiko: Wie bei jedem Investment am Aktienmarkt besteht auch die Möglichkeit, Geld zu verlieren.

Geld in Immobilien anlegen

Angesichts der steigenden Mietpreise ist es kein Wunder, dass immer mehr Menschen in der Schweiz ihr Geld in Immobilien anlegen. Es spricht nichts dagegen, eine Mietwohnung aufzugeben, um sein Geld in ein Eigenheim zu investieren.

Wer sein Geld allerdings aufgrund der Erträge anlegen möchte, sollte einige wichtige Vorüberlegungen anstellen, bevor man den Schritt wagt und in eine Immobilie in der Schweiz investiert.

Vorteile:

- Geringe Volatilität: In der Schweiz sind die Immobilienpreise vergleichsweise stabil, obwohl sie in den letzten zwei Jahren gestiegen sind.

- Günstige Wohnmöglichkeit: Wer selbst in der gekauften Immobilie wohnt, kann sie zwar nicht zu Geld machen, spart allerdings auf lange Sicht gesehen durch die Investition bei den Wohnkosten.

- Krisensichere Investition: Selbst wenn es zu einer Wirtschaftskrise kommt, kann einem niemand die eigene Immobilie wegnehmen. Dies gilt vor allem dann, wenn alle Hypotheken abbezahlt sind und keine Eile zum Verkauf besteht – ansonsten können die Verluste hoch werden.

Nachteile:

- Hohe Kosten: Immobilien sind in der Schweiz teuer (durchschnittlich CHF 6’916 pro Quadratmeter) und mit einer hohe Anzahlung verbunden. Ausserdem kommen zum eigentlichen Preis auch noch happige Nebenkosten wie Maklergebühren und die Grunderwerbsteuer dazu.

- Liquidität: Wenn Du schnell Geld brauchst und dafür Deine Immobilie verkaufen möchtest, musst Du zunächst einmal einen Käufer finden. Das kann mehrere Monate dauern – oder im Extremfall sogar Jahre.

- Hohes Risiko aufgrund des meist hohen Fremdfinanzierungsanteils: Wenn ein Objekt mit 20 % Eigenkapital finanziert wird, ist dieses Eigenkapital verschwunden, wenn die Immobilienpreise um einen Fünftel fallen. Wie zahlreiche Immobilienkrisen in der Vergangenheit immer wieder gezeigt haben, kann das leicht geschehen.

- Mangelnde Diversifikation: Oft liegt ein grosser Anteil des eigenen Vermögens im Eigenheim. Teilweise wird sogar noch die Pensionskasse für den Hauskauf vorgezogen. Damit liegen alle Eier im gleichen Korb und im Falle einer Immobilienkrise geht womöglich ein grosser Teil des Vermögens verloren.

- Geringe Erträge: Grund und Boden sind Anfang der 2020er-Jahre in der Schweiz so teuer geworden, dass der Mietertrag im Verhältnis zum Kaufpreis deutlich unter 5 % liegt. Relativ zum damit verbundenen Risiko ist dies in den Augen einiger Investoren bereits eine geringe Ertragsaussicht.

- Steuerliche Aspekte: Je nach Finanzierungsform sind Immobilien aufgrund der Versteuerung des Eigenmietwerts steuerlich nicht attraktiv.

- Erhaltung: Die Instandhaltung des Gebäudes und der Umgang mit den Mietern erledigt sich nicht von selbst und fällt unter die Verantwortung des Eigentümers. Eine Immobilie bedeutet im Vergleich zu anderen Investitionen einen hohen Verwaltungsaufwand.

Geld in Kryptowährungen anlegen

Sind Kryptowährungen wie Bitcoins, Ether oder XPR ein vorübergehender Hype oder eine Geldanlage der Zukunft?

Die Meinungen der Expertinnen und Experten gehen in dieser Frage stark auseinander. Manche Menschen sind zu Millionären geworden, indem sie ihr Geld in Kryptowährungen angelegt haben, viele andere haben ihre Ersparnisse verloren.

Für einige Kryptowährungen, wie dem bekannten Zugpferd Bitcoin, wird außerdem massiv Energie aufgewendet. In Montana, USA, wurde von einer Bitcoin Mining Firma extra ein altes Kohlekraftwerk wiederbelebt, was die CO2-Emissionen in die Höhe schnellen liess.

Alles in allem ist es ein interessantes Feld, das es zu beobachten gilt. Derzeit ähnelt es jedoch noch stark der Zeit des Goldrausches im wilden Westen des 19. Jahrhunderts!

Vorteile:

- Einfach und unkompliziert: Transaktionen sind einfach und schnell, vor allem, weil sie nur wenigen regulatorischen Auflagen unterliegen.

- Spannende Technologie: Dezentrale Netzwerke sind eine interessante Alternative zu herkömmlichen Bankmodellen, da sie die Sicherheit erhöhen können.

Nachteile:

- Grosse Schwankungen: Der Markt für Kryptowährungen gleicht einer Achterbahnfahrt!

- Fragwürdige Anbieter: Nicht alle Kryptowährungen gelten als seriös.

- Kein echter Ertrag: Ähnlich wie bei Edelmetall-Investitionen liefert ein Investment in Kryptowährungen keinen realen Ertrag, sondern lebt alleine von der Hoffnung, dass der Preis steigt.

Geld am eigenen Bankkonto anlegen

Streng genommen ist das Bankkonto keine Form des Investierens. Aber wir wollten diese Option erwähnen, da viele Menschen ihre Ersparnisse einfach auf ihrem Bankkonto lassen und denken, dass sie dadurch abgesichert sind.

Vorteile:

- Garantien: Wenn Deine Bank bankrott geht, hast Du eine staatliche Deckung von bis zu CHF 100’000.

- Zugang und Sicherheit: Wenn Du weisst, dass Du Dein Geld in den nächsten ein oder zwei Jahren benötigst, ist es eine gute Idee, es auf der Bank zu lassen.

Nachteile:

- Negative Erträge: Erträge gibt es auf dem Bankkonto fast nicht. Schweizer Banken zahlen derzeit in der Regel bestenfalls 0,01% Zinsen. Die Preise in der Welt steigen deutlich schneller („Inflation“). Damit verlierst Du unter dem Strich Geld.

- Versteckte Kosten: Banken sind mitunter Meister darin, Bankgebühren zu verstecken. Mache Dir also vorab bewusst, wofür bei Deiner Bank Kosten entstehen.

Wie kannst du Dein Geld am besten anlegen?

Viele erfolgreiche Investor*innen sind der Ansicht, dass für den Grossteil der Menschen langfristige Aktieninvestitionen die beste Form der Geldanlage darstellen. Doch jede Situation ist unterschiedliche, weshalb Du Dir Rat zugeschnitten auf deine persönlichen Umstände holen solltest.

Als wichtigen Punkt nennen diese Fachkundigen, dass Du in ein diversifiziertes Portfolio aus mindestens 30 bis 40 Unternehmensaktien investierst, die über verschiedene Länder, Branchen, Industrien, Unternehmensgrössen und Währungen verteilt sind. So vermeidest Du, dass dein gesamtes Portfolio nur an den Erfolg weniger Unternehmen gebunden ist und demzufolge möglicherweisen starken Schwankungen unterliegt.

Abhängig von Deinem Alter, dem Investitionszeitraum und anderen Faktoren kann es dabei sinnvoll sein, einen Teil Deines Geldes in Staatsanleihen anzulegen.

Aber was ist mit dem stärksten Argument gegen Aktien: Was geschieht, wenn die Aktien der Unternehmen, in die Du investiert hast, abstürzen und alles Geld verloren ist?

Das ist ein wichtiger Punkt! Ein Absturz der Kurse bedeutet nur dann einen Verlust, wenn Du ihn auf dem Papier auch realisierst. Die Vergangenheit zeigt allerdings, dass es in vielen Fällen eine simple Methode zur Überwindung der Kursschwankungen gibt.

Geld langfristig anlegen

Im März 2020 erlebte der Dow Jones (einer der wichtigsten amerikanischen Aktienindizes) den grössten Verlust im Verlauf eines Tages in der Geschichte seines Bestehens. Das war eine nervenaufreibende Zeit und einige Anlegende verkauften Ihre Aktien, was zu großen Verlusten führte. Innerhalb einiger Wochen kehrte der Markt wieder zu seinem Ausgangsniveau zurück und jene, die nicht verkauft hatten, stoßen einen Seufzer der Erleichterung aus – sie machten ab jetzt wieder positive Rendite.

Das Beispiel zeigt, dass nicht jeder Absturz ein Desaster bedeutet. Vor allem nicht für Anleger, die sich langfristig am Markt beteiligen.

Deshalb empfehlen Experten, dass Du Dein Geld für einen Zeitraum von mindestens fünf Jahren investierst. Marktschwankungen, Hochs und Tiefs sind völlig normal. Sie betreffen vor allem diejenigen, die auf das schnelle Geld aus sind.

Diversifizierung als Grundsatz zum Geld anlegen

Das Beispiel des Dow Jones’ zeigt uns auch, warum Diversifizierung wichtig ist. Obwohl einige Krisen in der weltweiten Wirtschaft spürbar sind, konzentrieren sich viele Krisen auf bestimmte Branchen oder Regionen.

Stell Dir vor, Du hättest kurz vor dem Platzen der Internet-Blase zu Beginn des Jahrtausends 100 % Deines Geldes in Technologieunternehmen investiert. Was folgte war ein Absturz und Du hättest in kurzer Zeit einen Grossteil Deines Geldes verloren.

Daher ist es besser, Deine Investments breit zu fächern. Das schützt Dich vor dem Risiko, bei Krisen einzelner Industrien oder Regionen finanziellen Schiffbruch zu erleiden. Bei Inyova bedeutet eine Verteilung deines Investments auf 30 – 40 Unternehmen in verschiedenen Branchen, Regionen, Währungen und anderen Faktoren.

Das bringt uns zu einer anderen häufig gestellten Frage seitens unserer Investor*innen:

Soll ich mein Geld in Schweizer Aktien oder in Aktien ausländischer Unternehmen anlegen?

Viele Menschen weltweit betrachten die Schweiz als einen der sichersten Orte für Geldanlagen. Der Schweizer Aktienmarkt wird im Allgemeinen von der starken Wirtschaft des Landes, der niedrigen Inflation, der niedrigen Staatsverschuldung sowie einer konstant niedrigen Arbeitslosenquote getragen.

Der Status der Schweiz als „sicherer Hafen“ bringt aber auch Nachteile mit sich. In vergangenen Krisenzeiten nutzen viele ausländische und lokale Investoren die Chance, ihr Geld in der „sicheren“ Schweiz zu investieren.

Was hat das mit Dir zu tun? Wenn viele ausländische Anleger investieren, können der Schweizer Franken und die Aktienmärkte vor allem in Krisenzeiten mitunter überbewertet werden. Und das ist nicht nur ein fantasievolles Weltuntergangs-Szenario.

Genauso hat es sich im Jahr 2012 ereignet. Damals hat die Schweizerische Nationalbank die wohl dramatischste Aktion in ihrer Geschichte unternommen: Sie hat den Wert des Frankens an den Euro gekoppelt, um sicherzustellen, dass der Anstieg gebremst werden konnte.

Was wir daraus lernen, ist, dass Du Dein Geld nicht nur in Schweizer Unternehmen anlegen solltest. Einen Teil Deiner Anlage sollten auch ausländische Unternehmen ausmachen, um das Risiko von Verlusten zu minimieren.

Viele Investoren halten deshalb einen Teil der Anlagen in Schweizer Aktien, kaufen aber auch Aktien aus ganz Europa und Amerika, um eine hohe Diversifizierung sicher zu stellen. Das verhindert, dass Dein Investment in einem bestimmten Land unnötigen Risiken ausgesetzt ist.

Das bringt uns zu der Frage …

Wie viel Geld soll ich anlegen?

Bei der Investition in den Aktienmarkt gibt es keinen Standardwert. Du kannst starten, womit Du möchtest: (fast) so wenig wie Du willst oder so viel wie Du kannst. Viele Menschen glauben, man müsse reich sein, um sein Geld in Aktien zu investieren. Das ist völlig falsch!

Als Mindestinvestition eignet sich ein Betrag von CHF 2’000. Das ist im Allgemeinen der Betrag, den Du benötigst, um ein ausreichend diversifiziertes Portfolio aus 30-40 Aktien zu erhalten.

Hast Du keine CHF 2’000? Bei Inyova kannst Du mit CHF 100 beginnen, einen Sparplan aufzustellen. Wenn Dein Konto 2’000 CHF erreicht, beginnen wir, Dein Geld für Dich gemäss Deines Profils und Deiner Präferenzen zu investieren.

Wie kann ich meine Geldanlage in Aktien starten?

Mach Dir keine Sorgen. Wir haben grosse Anstrengungen unternommen, um Dir das Investieren ganz leicht zu machen.

Du kannst Dir mit unserem Online-Tool selbst – völlig kostenlos und unverbindlich – Dein eigenes diversifiziertes Aktienportfolio erstellen.

Wenn Dein Portfolio Dich überzeugt, kannst Du Deine Geldanlage starten und wir führen Dich durch die Kontoeröffnung. Anschließend kümmern wir uns in Deinem Auftrag um alle technischen Details.

So wird das Investieren für Anfänger – zu denen Du Dich vielleicht auch (noch) zählst – zu einem angenehmen Erlebnis, bei dem sie sich in guten Händen wissen und wenig Zeit investieren müssen. Über die Inyova App hast du jederzeit den Überblick darüber, wie sich Deine Investition entwickelt.

Zusammenfassung: Die besten Tipps zum Geld anlegen in der Schweiz

Wow, das war jetzt eine ganze Menge an Informationen in diesem Artikel. Zum Schluss haben wir für Dich noch einmal das Wichtigste in aller Kürze zusammengefasst. So behältst Du ganz einfach den Überblick über alle Informationen.

- Information ist wichtig: Verschiedene Möglichkeiten der Geldanlage haben verschiedene Vor- und Nachteile. Wichtig sind vor allem das Risiko, die Erträge, aber auch die Frage, wie schnell Du im Notfall an Dein Geld kommst. Nicht zuletzt ist für viele Anlegende die Nachhaltigkeit der Geldanlage ein wichtiges Thema.

- Aktien bieten historisch gute Erträge: Aktien gehören zu den besten Formen der Geldanlage, denn in der Vergangenheit boten sie über einen langen Zeitraum vergleichsweise gute Erträge bei beeinflussbarem Risiko. Du kannst mit kleinen Beträgen beginnen und schnell auf Deine Investitionen zugreifen, wenn Du sie benötigst. Doch du solltest stets auch das Risiko vor Augen haben, Du kannst Dein Geld nämlich auch verlieren.

- Nachhaltiges Anlegen leicht gemacht: Eine direkte Investition in Aktien macht nachhaltiges Investieren einfach. Im Gegensatz zu anderen Anlageformen wie Fonds oder ETFs kannst Du bei Aktien genau bestimmen, in welche Firmen Du investierst und in welche nicht. Bei Inyova haben wir eine Methode entwickelt, mit der Du sicherstellen kannst, dass nur Geld in Unternehmen fliesst, die Deinen Werten entsprechen – und zwar ohne Kompromisse bei den Erträgen.

- Diversifizierung bringt Stabilität: Abhängig von Deinen finanziellen Zielen und Deinem Risikoprofil kannst Du Dein Geld in Aktien und Anleihen aufteilen. Anleihen bieten auf lange Sicht mehr Stabilität, dafür aber weniger Erträge. Ein Portfolio bei Inyova besteht aus 30 – 40 Unternehmen aus verschiedenen Regionen, Branchen, unterschiedlichen Währungen und weiteren Faktoren.

Mit unserem Online-Tool wählst Du ganz einfach nachhaltige und sozial verantwortungsvolle Anlagethemen, welche Dir besonders am Herzen liegen. Natürlich stets diversifiziert und unter Berücksichtigung Deines Risikoprofils. Deine Inyova-Strategie wird vollständig personalisiert und ist so zusammengestellt, dass Du marktübliche Renditen erreichst.

Noch Fragen? Schreib uns eine Nachricht. Wir freuen uns von Dir zu hören!