Über Geld spricht man nicht? Wir finden schon. Vor allem, wenn es um die Frage geht, die wahrscheinlich jeden von uns interessiert: Wie kann man in der Schweiz richtig Geld sparen?

Es ist ein Fakt: Geld hat in der Schweiz zwar einen hohen Stellenwert, gesprochen wird darüber jedoch nur ungern. Ob man es nun hat oder nicht, ob es versteckt oder offensichtlich vorhanden ist, eine Geldfrage, über die wir heute sprechen, interessiert uns doch alle: Wie und wo kann man in der Schweiz am besten Geld sparen?

Falls Du denkst, Du machst alles richtig, indem Du Dein Geld auf ein Sparkonto legst, liegst Du leider falsch. Wir sagen Dir, wieso das so ist und wo Du Deine Franken in Zukunft besser anlegen kannst.

Schweizer sind Europameister im Sparen

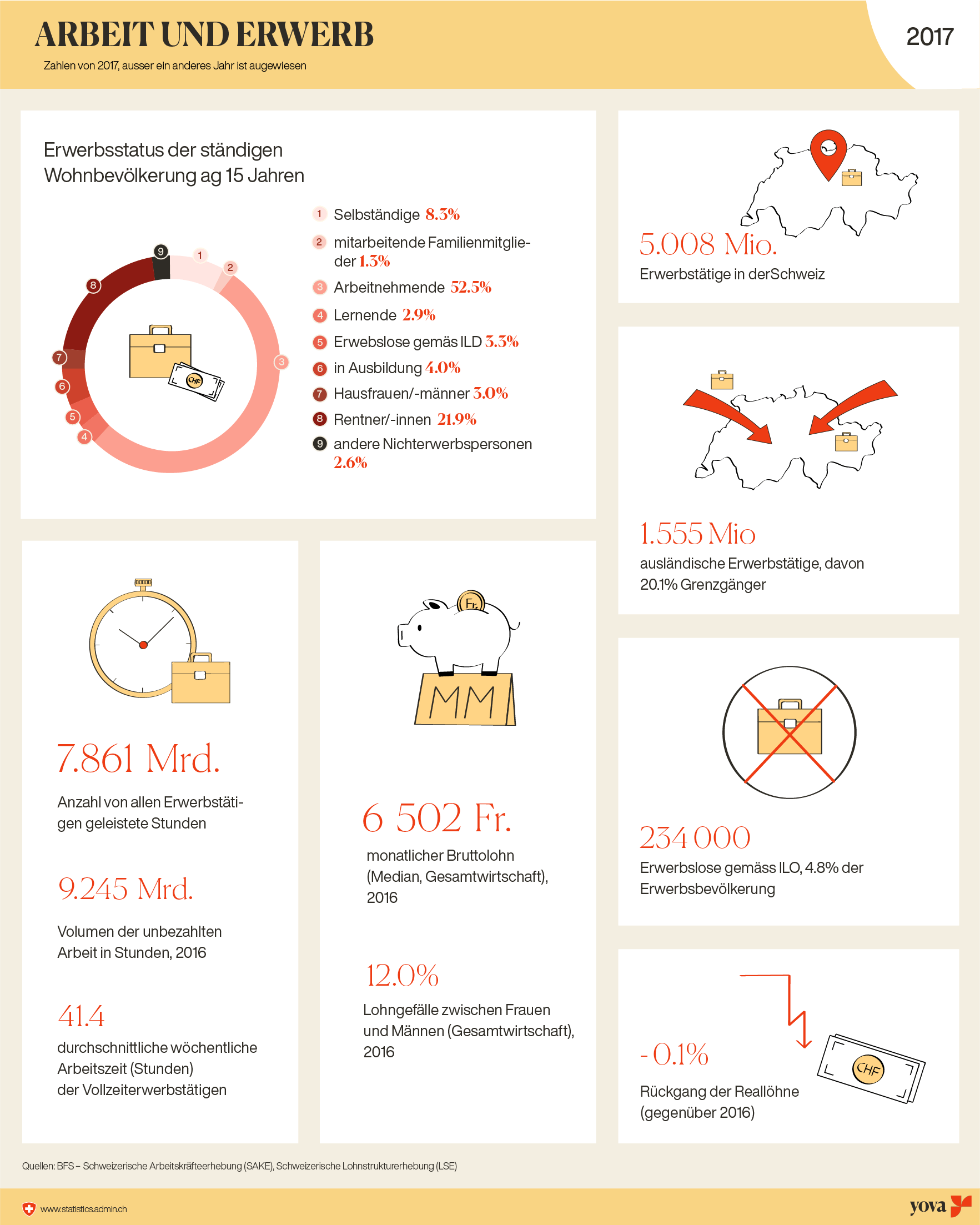

Im Schnitt verdient man in der Schweiz CHF 6’500 brutto im Monat. Der internationale Ländervergleich zeigt, dass wir damit an vierter Stelle liegen und somit sehr gut abschneiden – nur in Monaco, Liechtenstein oder Bermuda verdient man besser.

Demgegenüber stehen jedoch die hohen Lebenshaltungskosten, die hauptsächlich Personen mit weniger Einkommen belasten. So machen etwa die Wohnkosten für Geringverdiener rund 30 Prozent des Gehalts aus.

Quelle: FSO / OFS / UST / FSO

Wie viel Geld am Ende des Monats übrig bleibt, hängt auch vom jeweiligen Wohnort ab, denn nicht überall sind die Lebenshaltungskosten und Steuersätze gleich hoch. Viele Haushalte könnten mit einem Wechsel des Wohnortes ihr monatliches Budget erhöhen – zum Beispiel mit einem Umzug nach Uri oder Glarus, wo die Wohnkosten gering sind und sich die Abgaben in Grenzen halten. Aber auch ein Umzug in eine Nachbargemeinde könnte sich lohnen, denn selbst innerhalb des Wohnkantons haben die verschiedenen Gemeinden unterschiedliche Steuersätze. Die Höhe der Gemeindesteuern kannst Du Dir auf der Website des Steueramtes berechnen lassen.

Grundsätzlich gelten ländlich geprägte Kantone wie Obwalden, Thurgau oder Appenzell Innerrhoden als finanziell attraktiver als städtische Kantone. Am teuersten lebt es sich in der Schweiz in Genf und Basel-Stadt. Nicht nur die Wohnkosten sind dort höher, auch die Steuerbelastung und Krankenkassenprämien sind im Schweizer Vergleich überdurchschnittlich hoch.

Trotz der hohen Lebenshaltungskosten, fällt Sparen hierzulande vielen einfach: Jeder Zweite gibt laut einer Umfrage an, monatlich Geld zurücklegen zu können, ohne dabei auf Konsum verzichten zu müssen.

In Europa liegt die Schweiz mit einer Sparquote von knapp 19 Prozent sogar auf dem ersten Platz – damit ist die Sparquote rund doppelt so hoch wie im Nachbarland Deutschland. Konkret bedeutet das, dass ein durchschnittlicher Schweizer Haushalt rund CHF 1’400 im Monat auf die Seite legt.

Das Geld der Schweizerinnen und Schweizer landet meist auf einem Sparkonto einer Schweizer Bank, doch lohnt sich das noch?

Nein. Wie bereits anfangs erwähnt, ist es ein Irrglaube, dass sich das angesparte Geld auf einem Sparkonto von selbst vermehrt. Heutzutage sind Zinssätze von weniger als 0,01 Prozent oftmals Realität eines klassischen Sparkontos. Durch die niedrigen Erträge und der gleichzeitig steigenden Inflation (die Teuerung stieg 2018 um rund 0,9 Prozent) verliert das angesparte Geld auf einem Sparkonto nämlich sogar an Wert, anstatt sich zu vermehren.

Das Bundesamt für Statistik erhebt regelmässig die durchschnittlichen Einnahmen und Ausgaben der Schweizer Haushalte. Bei näherer Betrachtung dieser Studie fällt auf, dass wir hierzulande generell zwar sehr sparfreudig sind, jedoch nur knapp die Hälfte der Bevölkerung Geld zurücklegt, nämlich jene mit höherem Einkommen.

Rund 40 Prozent können laut Bundesamt für Statistik kaum etwas ansparen und weisen zum Teil sogar einen negativen Sparbetrag auf. Es braucht also alternative Sparmöglichkeiten, von denen alle Einkommensschichten profitieren können.

Wie kann man richtig Geld sparen in der Schweiz?

Es gibt folgende Möglichkeiten zum Sparen in der Schweiz:

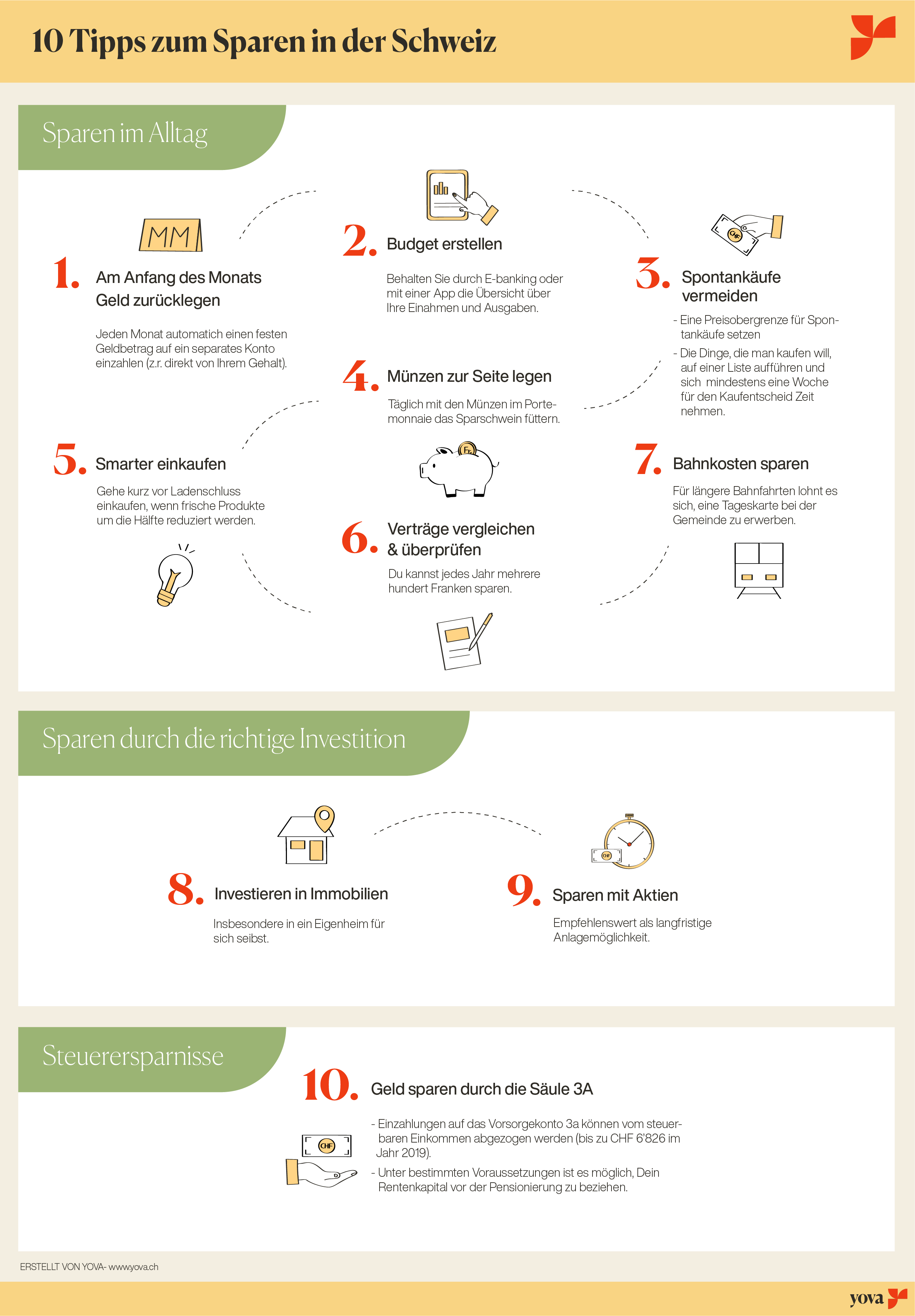

- Sparen im Alltag

- Sparen durch die richtige Geldanlage

- Steuerersparnisse

Aber warum sollte man überhaupt Sparen?

Sei es für Ferien, eine geplante Investition, als Altersvorsorge oder als Rücklage für schlechtere Zeiten: Es ist nie eine schlechte Idee, ein paar Franken auf der Seite zu haben. Die Motivation zum Sparen erhöht sich, wenn man sich seine Ziele vor Augen hält und somit weiss, wieso man gerade kürzer tritt.

Bevor wir uns aber mit den Anlageoptionen auseinandersetzen, die das Maximum aus Deinem Vermögen herausholen, wollen wir erst einmal einen Blick darauf werfen, wie man im Alltag Geld sparen und somit regelmässig etwas zurücklegen kann.

Die besten Tipps zum Sparen in der Schweiz

Geld am Anfang des Monats zurücklegen

Wer immer bis zum Monatsende wartet, um Geld zurückzulegen, wird schnell merken, dass dies keine erfolgreiche Strategie ist. Auf dem Tagesgeldkonto verliert man leicht die Übersicht über die eigenen Ausgaben, besonders wenn noch genug Geld vorhanden zu sein scheint. Doch plötzlich flattert am Monatsende eine vergessene Rechnung ins Haus und das Konto ist leer, ohne dass Geld gespart wurde.

Daher lohnt es sich, den Prozess des Sparens zu automatisieren und gleich am Monatsanfang einen bestimmten Betrag zur Seite zu legen. Etwa so, als gäbe es zusätzliche Steuern auf das Einkommen. Mehr als die Hälfte aller Inyova-Kunden nutzt dazu einen monatlichen Plan, bei dem der vereinbarte Sparbetrag am Zahltag automatisch in die Geldanlage überwiesen wird.

Ein niedrigerer Kontostand hilft dabei, den Monat besser zu planen und unnötige Ausgaben zu vermeiden.

Budget erstellen

Richtig Geld sparen kann man mit einem festgelegten Haushaltsbudget. Es zeigt sich, dass viele Leute ihr Geld jeden Monat ausgeben, ohne nachher zu wissen, wohin es eigentlich geflossen ist. Klar ist dann nur: Das Konto ist leer.

Um dieses Szenario zu vermeiden, lohnt es sich, mittels eines Haushaltsbudgets einen Überblick über Einnahmen und Ausgaben zu bewahren und sich ein monatliches Limit zu setzen. Ein Budget zu führen klingt für die meisten von uns nicht unbedingt nach Spass, doch zum Glück gibt es technologische Hilfsmittel, die das Budgetieren für uns alle einfach und schmerzlos machen.

Zum Beispiel kann man sein Haushaltsbuch, ganz einfach als App direkt auf dem Smartphone mit sich herumtragen und jede Ausgabe sofort darin vermerken. Gute Apps dafür sind zum Beispiel «Ausgaben Manager – Tracker» oder «Haushaltsbuch: Money Manager».

Spontankäufe vermeiden

Wer kennt es nicht? Beeinflusst durch gutes Marketing oder eine attraktiven Werbung lässt man sich gern zu einem ungeplanten Kauf verleiten, ob im Geschäft oder online. Später ärgert man sich dann oft über die unnötige Ausgabe, etwa wenn das gekaufte Stück unbenutzt im Schrank hängt und am Ende des Monats wieder kein Geld zum Sparen übrig ist.

Oft ist es sinnvoll, sich im Vorhinein eine preisliche Obergrenze für Spontankäufe zu setzen, zum Beispiel CHF 50. Bei Artikeln, die diesen Wert überschreiten, sollte man sich vorher gut überlegen, ob der Kauf tatsächlich nötig ist, bevor man zuschlägt. Stattdessen kann man sich auf einem Zettel notieren, was man gerne gekauft hätte und diesen für eine Woche in eine Schublade legen. Nach sieben Tagen holt man den Zettel wieder hervor und überlegt, ob das Verlangen und die Notwendigkeit für das Produkt noch immer da sind.

Du wirst sehen, wie oft Du sowohl den Zettel, wie auch das Produkt nach einer Woche schon vergessen hast.

Münzen zur Seite legen

Mit diesem Tipp erleichterst Du nicht nur Dein Gewissen, sondern auch Dein Portemonnaie. Kaum jemand trägt gerne viele Münzen mit sich herum, doch beim Zahlen vergisst man trotzdem oft, den genauen Betrag herauszusuchen, um das lästige Gewicht loszuwerden. Was daraus folgt, ist noch mehr Wechselgeld.

Warum also nicht gleich alle Münzen zuhause lassen? Durch das tägliche Füttern eines Sparschweines kann schnell ein beachtlicher Sparbetrag zustande kommen. So kann beispielsweise eine handvoll Münzen schnell einmal bis zu CHF 30 wert sein.

Und das Beste daran ist, dass Du durch diese Methode sparst, ohne direkt auf etwas verzichten zu müssen – ausser auf das zusätzliche Gewicht im Portemonnaie.

Smarter Einkaufen

Wer beim täglichen Einkauf sparen will, dem sei folgender Tipp ans Herz gelegt: Am günstigsten kauft es sich kurz vor Ladenschluss. Viele Supermärkte wie Coop und Migros bieten rund eineinhalb Stunden vor Schliessung viele frische Produkte wie Fleisch, Milchprodukte oder Sandwiches um bis zu 50 Prozent günstiger an.

Ein Grosseinkauf lohnt sich vor allem an Samstagen, da viele Supermärkte die Produkte günstig loswerden wollen, bevor sie am Sonntag geschlossen haben.

Versicherungsprämien vergleichen

Mit diesem Tipp kannst Du gleich mehrere hundert Franken pro Jahr sparen. Vergleiche Deine Versicherungsprämien und Leistungen regelmässig online mit Comparis, um festzustellen, ob Du bei Deinem Auto oder Deiner Krankenkasse oder Deiner Lebensversicherung noch das für Dich beste Angebot nutzt.

Bei einem Wechsel musst Du allerdings auf die Kündigungsfristen der jeweiligen Versicherungen achten. So musst Du beispielsweise jährlich bis zum 30. November bekannt geben, ob Du Deine Krankenkasse kündigen möchtest. Bei der Autoversicherung variiert die Kündigungsfrist je nach Anbieter zwischen einem und drei Monaten.

Ungenutzte Verträge kündigen

Ähnlich wie bei Versicherungsprämien, lässt sich mit diesem Tipp viel Geld sparen. Wer kennt es nicht: Motiviert schliesst man einen Jahresvertrag im Fitnesscenter ab – und vergisst die guten Vorsätze kurz darauf wieder. Doch für solche Verträge und andere ungenutzte Mitgliedschaften zu zahlen, ist ganz klar Geldverschwendung.

Es ist also eine gute Idee, mindestens zwei Mal im Jahr alle Deine Abos, Mitgliedschaften und Verträge durchzugehen und die zu kündigen, die Du nicht entsprechend nutzt. Dabei hast Du vielleicht schon einmal selbst festgestellt, dass es Dir viele Firmen nicht einfach machen, solche Verträge online zu kündigen. Stattdessen fordern sie unterschriebene Kündigungen mit der Post. Zum Glück kannst Du dazu Kündigungsvorlagen verwenden, die Du ganz einfach online anpassen kannst.

Günstige Zugtickets

Wir Schweizer lieben unsere SBB, denn laut Statistik fährt jeder von uns rund 50 Mal pro Jahr mit dem Zug. Natürlich lässt sich auch dabei etwas Geld sparen.

Wenn Du das nächste Mal eine längere Zugreise planst oder Deine Gäste mit dem Zug anreisen wollen, lohnt es sich, bei Deiner Gemeinde nachzufragen, ob dort vergünstigte Tageskarten verfügbar sind. Mit den Tagestickets der Gemeinden kann man – je nach Verfügbarkeit und Gemeinde – bereits ab CHF 40 quer durch die Schweiz fahren, auch ohne Halbtax.

Zum Vergleich: Bei der SBB kostet die Tageskarte mit Halbtax CHF 75. Ohne Halbtax musst Du auf die Spartageskarte zurückgreifen, die sogar bis zu CHF 106 für die 2. Klasse kosten kann. Früh bei der Gemeinde zu kaufen, lohnt sich also.

Geld sparen durch richtiges Anlegen

Wenn nun genügend Geld vorhanden ist, gilt es, wie bereits erwähnt, dieses nicht ungenutzt auf einem Sparkonto liegen zu lassen und auf bessere Zinssätze zu hoffen. Stattdessen lautet der Grundsatz: Geld investieren bringt mehr als Geld sparen.

Doch dieser Spruch hat zwei Seiten, denn einerseits bringt eine gute Geldanlage mehr Erträge, andererseits jedoch auch mehr Risiko. Wer dieses Risiko nicht eingehen will, muss sich über kurz oder lang mit dem Erhalt des Vermögens abfinden oder sogar Verluste einstecken, wenn das Geld auf dem Sparkonto an Wert verliert.

Folgende Möglichkeiten bieten sich zur Investition des gesparten Geldes an:

- Immobilien

- Indexfonds

- Aktien

Investition in Immobilien

Während es vor einigen Jahren noch ratsam war, in Immobilien zu investieren, so hat sich das Blatt mittlerweile gewendet. Die Immobilienpreise befinden sich auf einem Hoch, das zur Vorsicht mahnt.

Laut der aktuellen Raiffeisen-Studie »Immobilien Schweiz«, sind die Preise für Immobilien im Jahr 2018 zwischen 0,8 Prozent (Stockwerkeigentumspreise) und 1.7 Prozent (Einfamilienhäuser) gestiegen – die Mieten im Gegensatz dazu jedoch um bis zu 2 Prozent gesunken. Als Grund dafür wird einerseits die hohe Anzahl der Leerstände und andererseits die sinkende Zuwanderung im Vergleich zu den Jahren zwischen 2016 und 2018 angegeben.

Immobilien sind als Anlageobjekte zwar immer noch gefragt, allerdings aus unserer Sicht nicht mehr allzu empfehlenswert, da die Erträge und der tatsächliche Ausschüttungsbetrag nach Abzug der Unterhaltskosten auf einem kleinen Niveau verharrt.

Investiert man in ein Haus, um selbst darin zu wohnen, ist es allerdings in vielen Fällen die Anlage noch immer wert, auch wenn man sich dazu Geld von der Bank leihen muss, da die Zinsen für 5-jährige Festhypotheken derzeit auf einem Allzeittief stehen.

Zu beachten gilt es als Besitzer und gleichzeitiger Bewohner einer Immobilie, dass der Eigenmietwert steuerlich als Einkommen angegeben werden muss. Dieser wurde ursprünglich als Anreiz dafür begründet, die Verschuldung in der Schweiz begrenzt zu halten. Andere Faktoren, wie Schulden und Unterhaltskosten können wiederum von den Hauseigentümern von den Steuern abgesetzt werden. Eine Abschaffung der Eigenmietwertsteuer wird jedoch schon länger diskutiert.

Sparen mit Aktien und Indexfonds

Generell sollte man bei Investitionen am Aktienmarkt darauf achten, sein Geld langfristig zu investieren, da sich der Aktienkurs kurzfristig schnell verändern kann und man somit Verluste riskiert. Der Vorteil an vielen Aktienanlagen ist jedoch, dass bei kurzfristigem Liquiditätsbedarf das Geld im Normalfall innerhalb sieben Werktagen wieder zurück zum Anleger fliessen kann.

Bei richtiger Handhabung bietet Dir der Aktienmarkt gute Gewinne und weitaus bessere Erträge als die Sparkonten der Schweizer Grossbanken. Grundlegend kann man sich anfangs entscheiden, ob man in Aktien oder Indexfonds investieren will, um Geld anzulegen.

Was sind die Unterschiede? Während man bei Aktien in ein oder mehrere Unternehmen investiert, profitiert man bei Indexfonds davon, dass sie all jene Wertpapiere umfassen, die im gewählten Index enthalten sind. Meist sind dies Aktien oder Anleihen. Da Aktienindexe oft die Unternehmen zusammenfassen, die an der Börse am meisten Wert haben, spricht man auch häufig davon, dass ein Aktienindex den Markt abbildet. Die Gewinnausschüttung richtet sich nicht nur nach einem Unternehmen, sondern nach der Durchschnittsperformance der im Index enthaltenen Aktien und Anleihen.

Börsengehandelte Indexfonds, auf Englisch Exchange Traded Funds (ETFs) genannt, liegen derzeit stark im Trend und bieten Einsteigern eine Möglichkeit, sich einfach und günstig am Börsengeschehen zu beteiligen. Ein Nachteil ist allerdings, dass man als Kunde ETFs gebündelt kauft und keine konkreten Unternehmen auswählen oder aus dem Fonds eliminieren kann. Dies spielt vor allem dann eine Rolle, wenn Du selbst bestimmen willst, in welche Unternehmen Du investieren willst und wie Dein individuelles Risikoprofil aussehen soll.

Die Ausschüttung des Gewinns bei Indexfonds richtet sich nach der Durchschnittsperformance Deines Pakets. Eine von der Quirin Privatbank durchgeführte Studie zeigte kürzlich, dass es dadurch grosse Unterschiede bei den Erträgen der ETFs gibt und jährlich Millionen an Gewinn verlorengehen.

Vorsicht walten zu lassen gilt es auch bei Transaktionskosten und Steuern. Bei Inyova gibt es keine versteckten Gebühren für Dich, denn Transparenz ist uns sehr wichtig.

Warum investieren dann nicht alle?

Es bleibt natürlich ein Risiko beim Investment in den Aktienmarkt – selbst die besten Experten können sich an der Börse verspekulieren und es können unvorhersehbare Krisen eintreten.

Wenn man an der Börse von »Risiko« spricht, versteht man darunter generell die Unsicherheit und die Ungewissheit, ob das geplante Anlageergebnis erreicht werden kann. Dieser Risikofaktor hemmt immer noch viele Menschen, ihr Geld anzulegen, obwohl mithilfe des richtigen Managements für jeden die richtige Balance zwischen Risiko und hoher Erträge gefunden werden kann. Denn natürlich besteht beim Investieren in Aktien ein Zusammenhang zwischen der Höhe des Ertrags und dem Risiko, das man dafür eingehen muss. Wer also auf Nummer sicher gehen möchte, kann nicht mit einer riesigen Gewinnausschüttung rechnen.

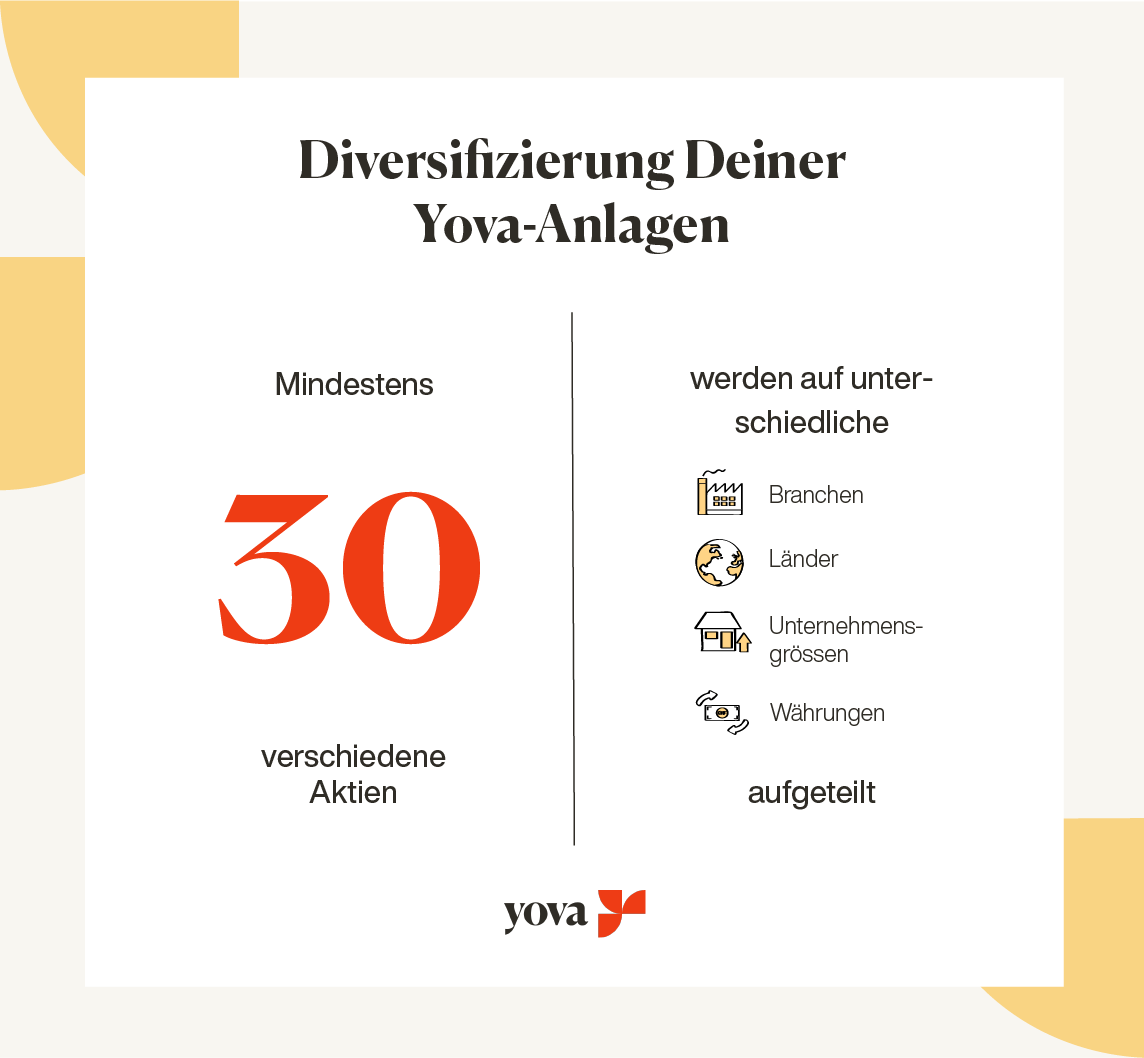

Grundlegend sollten man sich mit den wichtigsten Regeln einer guten Geldanlage bekannt machen. Es lohnt sich beispielsweise, den vorhandenen Anlagebetrag nicht nur in eine Firma zu investieren, sondern seine Anlage zu diversifizieren.

Diversifizierung bedeutet, dass nicht Dein ganzes Geld auf eine Karte gesetzt wird, sondern Verluste eines Unternehmens durch die Gewinne eines anderen ausgeglichen werden können.

In der Praxis sieht das bei Inyova so aus, dass Deine Investition auf mindestens 30 verschiedenen Aktien aufgeteilt wird. Deine Anlage wird zudem zwischen unterschiedlichen Branchen, Ländern, Währungen und Unternehmensgrössen verteilt, um das Risiko für Dich gering zu halten. Somit beeinflussen Verluste eines Unternehmens oder einer Branche Dein Portfolio nur minimal und können gut ausgeglichen werden.

Je nachdem, wie lange Du Dein Geld in eine Anlage binden möchtest, lohnt es sich ausserdem Dein Geld zwischen Aktien und Staatsanleihen aufzuteilen. Während Aktien kurzfristig grosse Schwankungen aufweisen können, bieten sie langfristig gesehen die besseren Erträge. Der Vorteil von Staatsanleihen liegt hingegen darin, dass sie kaum anfällig auf Schwankungen sind und dadurch auch für ein kurzfristiges Investment geeignet sind – natürlich mit kleinerer Gewinnausschüttung.

Kann ich auch wenig Geld investieren?

Nun magst Du denken: Das klingt ja alles schön und gut, aber das ist nur etwas für diejenigen, die eine hohe Summe zur Verfügung haben.

Obwohl sich dieses Gerücht hartnäckig hält, ist es tatsächlich ein Irrglaube, dass nur grosse Beträge angelegt werden können. Die Börse bietet auch für Investoren mit kleinerem Budget Möglichkeiten, in Aktien zu investieren. Es lohnt sich nicht, darauf zu warten, dass man später einmal mehr Budget zur Verfügung haben könnte, um dann mit dem Investieren zu beginnen.

Als Minimum für eine gute Investitionsbasis gelten etwa CHF 2’000. Doch auch für Interessierte, die ein kleineres Budget haben, gibt es Möglichkeiten. Mithilfe eines Sparplans, bei dem Du monatlich automatisch Geld überweist, kannst du bei Inyova bereits mit 500 Franken beginnen.

Steuern sparen in der Schweiz

Bekannterweise gibt es je nach Kanton eine unterschiedliche Besteuerung des Einkommens. Eines ist jedoch landesweit gleich: Wer Steuern und gleichzeitig auch Geld sparen will, sollte einen Blick auf die Altersvorsorge durch die 3. Säule werfen.

Geld sparen durch die 3. Säule

Eine Möglichkeit, um in der Schweiz Geld zu sparen, ist die private Vorsorge durch die Säule 3a, deren Einzahlungsbetrag von der Steuer abgesetzt werden kann. Inhaber eines 3a-Kontos müssen zwar Zinsen von weniger als einem Prozent in Kauf nehmen, profitieren aber dafür von Steuerersparnissen.

Wer jährlich den Maximalbetrag von CHF 6’826 (Stand 2019) einzahlt, kann diesen später bei der Einkommenserklärung abziehen und profitiert so von einem maximalen Steuerersparnis. Das gesparte Geld kann dann wiederum im nächsten Jahr in die Vorsorge investiert werden. Achtung: Grundsätzlich können pro Person unbegrenzt viele 3a-Konten eröffnet werden. Der Maximalbetrag von CHF 6’826 gilt jedoch pro Person und nicht pro Konto und kann somit nur einmal abgesetzt werden.

Eine Studie des Forschungsinstitutes Demoscope zeigt, dass wir mittlerweile immer früher mit dem Einzahlen in die 3. Säule beginnen. War es 2012 noch jeder Vierte, zahlt heute bereits jede dritte Schweizerin und jeder dritte Schweizer vor dem 25. Lebensjahr in die Säule 3a ein.

Die Vorteile, früh mit dem Sparen zu beginnen, liegen vor allem darin, dass man vom Zinseszinseffekt profitiert, selbst wenn die Zinssätze derzeit sehr tief sind. Vorsorgesparer können sich einen langen Investitionshorizont zunutze machen und so ihre Chancen auf mehr Ertrag erhöhen.

Die meisten Jungen sorgen über ein 3. Säulen-Konto vor, obwohl das grösste Ertragspotential der Säule 3a in der Anlageform liegt. Derzeit nutzt allerdings nur jeder Vierte die Möglichkeit, in einen Vorsorgefonds einzuzahlen, da das Risiko von Verlusten vielen zu hoch erscheint.

In Deinem privaten Investment-Portfolio sollte die private Vorsorge durch die Säule 3a keinesfalls fehlen, da sie eine gute und sichere Investition darstellt. Die optimale Anlage zur Altersvorsorge sollte jedoch vielfältiger aufgebaut sein und durch weitere private Investitionen ergänzt werden. Bei der Zusammenstellung einer zusätzlichen langfristigen Geldanlage, sind Dir unsere Experten von Inyova gerne behilflich.

Geld sparen leicht gemacht

Zusammenfassend kann gesagt werden, dass es sich immer lohnt, auf verschiedene Arten Geld zu sparen. Verzicht im Alltag und das Befolgen von Spartipps ist gut, allerdings muss das gesparte Geld auch vernünftig angelegt werden, um sich zu vermehren. Hierbei gilt, dass jeder Mensch unterschiedliche Bedürfnisse, andere Einkommensverhältnisse, Verpflichtungen und Ansprüche hat.

Vermeide schlaflose Nächte und Unsicherheiten um Deine Vorsorge, indem Du für Dich die richtige Strategie findest.

Fragst Du Dich noch immer, wie Du am besten sparen kannst? Dann wird es Zeit, dass Du einen individuellen Sparplan erstellst, der auf Deine Bedürfnisse abgestimmt ist und im Einklang mit Deinen Werten steht – ganz einfach bei Inyova.